子どもが生まれたのですが、生命保険は入るべきでしょうか?

積立型?掛け捨て型?どこの保険会社?

選択肢が多くて分かりません。

本記事では、それらの疑問にお答えします。

子どもが生まれたら生命保険は入るべきか?

結論から申し上げます。

十分に貯金がある人⇒入る必要ない

十分に貯金がない人⇒入る必要ある

十分に貯金があるとは、今あなたが死んでしまったとして、葬儀費用+日々の生活費+子どもの教育費用をまかなうだけの貯金があるかどうかのことです。

厳密には公的保証もありますし、残された妻or夫に稼ぐ能力がある場合には話は変わってきますが、そこに関しては後でご説明します。

しかし、ほとんどのご家庭ではそれらを含めたとしても、全てをまかなうのは難しいのではないでしょうか?

そういった方々には生命保険は必要だと思います。

積立型か掛け捨て型か?

こちらも結論から申し上げます。

基本は掛け捨て型

毎月の手残りに余裕がある場合 ⇒ 掛け捨て型+資産運用

毎月の手残りに余裕があって、かつ、資産運用をする気がゼロ ⇒ 積立型

え、生命保険としてだけでなく、貯蓄性もあって、銀行に預けるよりも利息が高くつく積立型の方がお得じゃないんですか?

その疑問を抱くのも分かります。

しかし、実際には必ずしもそうではないのです。

というか、多くの場合、積立型を選択すると、損をしたり、生活が苦しくなったりしてしまいます。

積立型の生命保険をオススメしない理由

積立型の生命保険、いわゆる終身保険をオススメしない理由は以下の3つです。

- 毎月の支払いが多過ぎる

- 返戻率が100%未満もしくはめちゃくちゃ低い

- 途中で解約すると大損

つまり、一言でいうと、積立型は毎月多額の引き出せない貯金をしているようなものです。

しかも、あまりの毎月の支払いの高さゆえに結局必要な保険金を受け取れるものに加入できていないケースがほとんどです。

要するに、生命保険としても貯蓄としても微妙な商品ということになります。

それでは、具体的に説明します。

毎月の支払いが多過ぎる

例えば、死亡保証が1000万円、60歳まで保険料を支払うタイプの某O社の積立型の生命保険の場合、

毎月の支払い額は約2万円です。

仮に同じ死亡保証1000万円が受け取れる掛け捨て型の場合、年齢にもよりますが大体毎月1000円〜2000円です。

これだけ支払い額が高いんです。

ちなみに、後ほど説明しますが、多くの場合、保険金1000万円では足りないので、もっと多額の支払いが必要になります。

返戻率が100%未満もしくはめちゃくちゃ低い

返戻率とは、契約者が支払う保険料の総額に対して、解約した際に受け取ることのできるお金の割合のことです。

要するに、100%未満では元本割れ、100%より多ければお金が増えていることになります。

では、実際返戻率がどのくらいかというと、多くの終身保険の返戻率は100%未満で元本割れします。

貯蓄どころかお金減っちゃいますね。

もちろん、中には払い込みが終了すれば返戻率105%~110%で受け取れる保険もありますが、これって利回りとしてはめちゃめちゃ低いです。

例えば、私が知る中で最も高い返戻率の某O社の返戻率が約110%ですが、これを利回りに換算すると0.3%くらいです。

割と安全に資産運用しても(株と債券を交えたインデックス投資)2~3%の利回りなので、0.3%はかなり低いです。

なので、もしお金を増やしたいと思っているのであれば、投資信託などで資産運用すべきなのです。

途中で解約すると大損

多くの場合、積立型の生命保険を払い終わる前に途中で解約したときの返戻率は70%未満です。

つまり、貯蓄どころか30%お金が取られてしまいます。

30%取られるってことは、例えば、死亡保証が1000万円の積立型保険で毎月2万円の支払いがある場合、

このうち70%の1万4000円は返戻金として戻ってきますが、残りの6000円は掛け捨てていることになります。

掛け捨て型だと死亡保証1000万円を受け取る場合、毎月1000円~2000円の支払いなので、かなり損ですよね。

このように途中で解約すると大損してしまうので、生活が苦しくても定年くらいまで毎月高い保険料を支払い続けなければいけないんです。

なので、これらのことを全て理解したうえで、

毎月の手残りに余裕があって途中で解約する可能性が極めて低く、かつ、積立型生命保険よりも利回りの良い資産運用もする気がないのであれば積立型でもいいかもしれません。

理想は掛け捨て型+資産運用

掛け捨て型の最大のメリットは毎月の支払い額が安いことです。

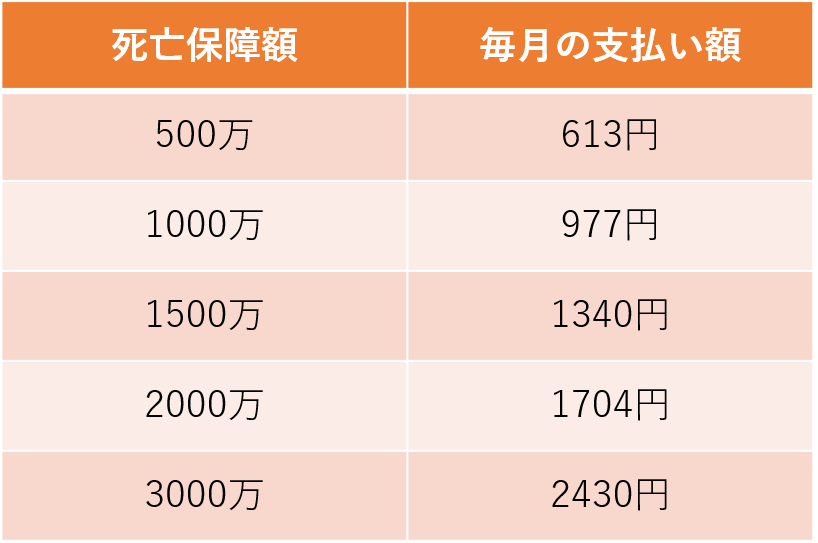

年齢にもよりますが、30歳の方の場合、某M社の掛け捨て型生命保険(10年定期)の支払額は以下の通りです。

これだったらそんなに負担にならないですよね?

そして、毎月の手残りに余裕ができたら貯金なり資産運用に回せばいいのです。

大事なのは必要な時におろせること。

車の購入費や、家の修理費、子どもの大学費用など、急にまとまったお金が必要になる時が必ずくるので、手元にあること、すぐにおろせることが重要です。

個人的には貯金として寝かせるよりも資産運用してお金にも働いてもらうことをお勧めします。

特に投資信託がおすすめです。

ほんの少しだけ勉強すれば素人でもプロと同等以上の運用ができるようになります。

少しでも興味がある方はこちらの本を読んでみてください。

こちらの本は、全くの素人でも分かるくらい優しい本ですし、実際に証券口座を開設する方法なども載っているのでおすすめです。

死亡保証はいくらに設定すればいいのか?

積立型か掛け捨て型が決まったら、死亡保証の金額を決めます。

死亡保証は200万円くらいから高いものだと5000万円くらいのものまであります。

正直な話、ご家庭の状況や目的によって設定すべき保険金は異なりますが、以下の4ステップに沿って決めると大外れすることはないかと思います。

- 公的保証をチェックする

- 今の貯金&資産を書き出す

- 死んだ後に想定される出費を書き出す

- 1〜3を踏まえて金額を決める

それでは、一つずつ見ていきましょう。

公的保証をチェック

死亡保証額を決めるにあたってまずは死んでしまった時に受け取れるお金について理解しなくてはいけません。

知らない人も多いですが、私たちが支払っている国民年金や厚生年金には死亡保証がついてるんです。

え、年金って定年後に支払われるお金じゃないの?

確かに年金と聞くと、65歳以上に支払われる老齢年金だけを想像するかもしれませんが、実際には、遺族年金というものも含まれています。

遺族年金もさらに2種類あり、遺族基礎年金と遺族厚生年金があります。

これら2つの遺族年金について知ることでかけるべき死亡保証額が見えてきます。

遺族基礎年金

遺族基礎年金とは、国民年金の加入者がなくなった場合、一定の要件を満たした遺族が受け取れる年金のことをいいます。

受給要件等は、日本年金機構のホームページからご確認いただけたらと思います。

受け取れる金額は、ざっくり以下の通りです。

- 子1人⇒年間100万6600円、月に約8万4000円

- 子2人⇒年間123万1500円、月に約10万3000円

- 子3人⇒年間130万6500円、月に約10万9000円

いかがでしょうか?

月々の生活費としては正直足りないかと思いますが、例えば、18年間受け取った場合は、子1人だとしても1800万円ほど受け取ることになります。

遺族厚生年金

遺族厚生年金とは、厚生年金の被保険者等がなくなった場合、一定の要件を満たす遺族が受け取れる年金のことを言います。

こちらに関しても、細かい条件等は、日本年金機構のページからご確認ください。

こちらは、報酬額や厚生年金の被保険者期間によって受け取れる金額が変わります。

計算方法は上記URLに載っていますが、計算が面倒くさいという方は、以下の表を参考にしてみてください。

まとめると、自営業のご遺族は月8〜11万円ほど、会社員のご遺族は月10〜15万円ほどの遺族年金が受け取れます。

今の貯金&資産を書き出す

これは、特に説明するまでもないですね。

現在の貯金や、もし資産運用していたら今の評価額を書き出しましょう。

死んだ後に想定される出費を書き出す

受け取れるお金が理解できたあとは、あなたが死んだ後に必要になるであろう出費を書き出しましょう。

未来のことなんて大して分からないので、ざっくりでいいです。

私が書き出した出費を参考までに載せておきます。(今後20年間の出費)

- 日々の生活費:月15万(家賃6万、食費4万、光熱費2万、保険代1万、雑費2万)

- 葬儀費用:100万(家族葬を想定)

- 車購入費:200万

- 教育費:2000万(大学まで全て私立を想定)

1〜3を踏まえて金額を決める

ここまできたら、ほとんど終わったようなものです。

1~3で算出した金額を元に、以下の式から死亡保障額を計算します。

死亡保障額 = 3(死んだ後に想定される出費)ー 1(公的保証)ー 2(貯金&資産)

上記金額を目安に生命保険の死亡保障額を決めると大きな間違いはないかと思います。

どこの保険会社がいいのか?

生命保険のタイプと死亡保障額が分かったけど、結局どこの保険会社がいいの?

保険会社を選ぶときの基本は、相見積もりです。

複数の保険会社で見積もりをとって、一番安いところを選びましょう。

今では、ネットで簡単に見積もってくれるので、そちらを利用すると手間なく見積もりができるかと思います。

比較サイトはいろいろありますが、価格.comや保険市場などが割とメジャーです。

まとめ

生命保険が必要かどうかの判断の目安は、今あなたが死んでしまったとして、葬儀費用+日々の生活費+子どもの教育費用をまかなうだけの貯金があるのかどうかです。

そして、生命保険のタイプは、基本掛け捨て型をお勧めします。

積立型の生命保険は以下の3つの理由からあまりお勧めできません。

- 毎月の支払いが多過ぎる

- 返戻率が100%未満もしくはめちゃくちゃ低い

- 途中で解約すると大損

死亡保障額は以下の4つのステップに沿って決めることをお勧めします。

- 公的保証をチェックする

- 今の貯金&資産を書き出す

- 死んだ後に想定される出費を書き出す

- 1〜3を踏まえて金額を決める

保険会社の選び方は、基本的に相見積もりです。

コメント

[…] […]